Umsatzsteuersenkung zum 1. Juli – erste Informationen und Checkliste

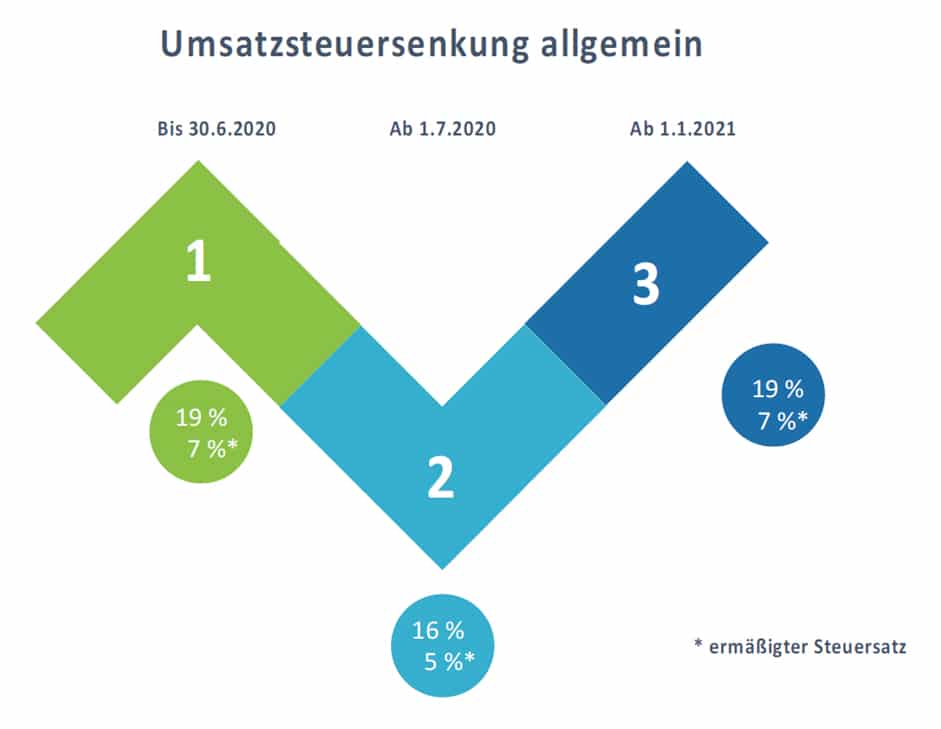

Die Regierungskoalition hat im Rahmen ihres Konjunktur- und Krisenbewältigungspakets den Umsatzsteuersatz vom 01.07.2020 bis 31.12.2020 von 19 % auf 16 % bzw. von 7 % auf 5 % gesenkt. Auf den ersten Blick für die Wirtschaft erfreulich. Wie bei Steuern insgesamt, besonders aber bei der Umsatzsteuer, sind es die Details bei der Umsetzung, die es Ihnen nicht ganz so einfach machen werden. Und zum 01.01.2021 müssen Sie ja den umgekehrten Weg in die „alte“ Umsatzsteuer zurückgehen.

Hier also der erste Überblick – in den kommenden Wochen wird es dazu sicher immer wieder neue Informationen und hoffentlich auch Klarstellungen geben.

1. Die grundsätzlichen Änderungen:

1.1 Die Änderungen für alle

1.2 Besonderheit für die Gastronomie:

Die oben stehende Anwendung der Steuersätze gilt in der Gastronomie nur für Getränke. Für Speisen wurde der Steuersatz schon beim letzten Maßnahmenpaket der Regierung vom 01.07.2020 bis 30.06.2021 von 19 % auf 7 % gesenkt.

Für Speisen ergibt sich nun folgendes Bild:

2. Der Leistungszeitpunkt und der Leistungsempfänger sind entscheidend

Damit Sie Ihre Rechnungen mit dem richtigen Umsatzsteuersatz schreiben, gilt es immer die folgende Frage zu beantworten: Wann haben Sie die Leistung nach Umsatzsteuerrecht erbracht? Bei der aktuellen Steuersenkung spielt auch der Leistungsempfänger eine wichtige Rolle.

2.1 Der Leistungszeitpunkt

Für die Entstehung der Umsatzsteuer und die zutreffende Anwendung des Steuersatzes kommt es darauf an, wann die Leistung ausgeführt worden ist. Und da steckt der Teufel im Detail. Hier ist grundsätzlich erst einmal zwischen zwei Leistungsarten zu unterscheiden:

Lieferungen betreffen „Gegenstände“ – also im weitesten Sinne Dinge, die Sie anfassen können. Beispiele: Auto, Schreibtisch, Maschine, Fahrzeuge

Eine Lieferung gilt dann als ausgeführt, wenn der Leistungsempfänger die Verfügungsmacht an dem Gegenstand erworben hat; wird der Gegenstand befördert oder versendet, ist die Lieferung bereits mit Beginn der Beförderung oder Versendung ausgeführt.

Fallbeispiel: Sie liefern eine Fräsmaschine. Diese übergeben Sie am 26.06.2020 an den Spediteur. Am 02.07.2020 wird die Maschine bei Ihrem Kunden „geliefert“. Der Umsatzsteuersatz auf der Rechnung muss 19 % betragen, da die Lieferung nach dem Umsatzsteuergesetz schon mit Übergabe an den Spediteur als ausgeführt gilt.

Wichtig: Weisen Sie in Ihrer Rechnung nur 16 % aus, kommt es später zu Nachforderungen des Finanzamtes. Sie können dann Ihrem Kunden meist diesen Betrag nachträglich nicht mehr in Rechnung stellen, die Mehrkosten verbleiben also bei Ihnen. Achtung: Auch die Vereinnahmung von Anzahlungen oder Vorauszahlungen ist für den endgültigen Steuersatz

ohne Bedeutung. Eine Ausnahme bilden aber sogenannte Teilleistungen (siehe dazu Punkt 3). Sonstige Leistungen: Hier geht es im Wesentlichen um Dienstleistungen.

Beispiele: Reparaturen, Beratungsleistungen, Leasing, Pacht Sonstige Leistungen sind grundsätzlich im Zeitpunkt ihrer Vollendung ausgeführt. Bei zeitlich begrenzten

Dauerleistungen ist die Leistung mit Ende des jeweiligen Leistungsabschnitts ausgeführt. Typisches Beispiel ist hier das Leasing.

2.2. Leistungsempfänger – jetzt besonders wichtig

Von entscheidender Bedeutung ist es, wer die Lieferung oder die sonstige Leistung bezieht. Ist der Leistungsempfänger ein vorsteuerabzugsberechtigter Unternehmer (B2B) oder ist der Unternehmer nicht zum Vorsteuerabzug berechtigt (z.B. Kleinunternehmer oder Arzt) bzw. eine Privatperson (B2C). Bei Lieferungen und Leistungen im B2B-Bereich achten Sie aus den oben genannten Gründen auf den korrekten Steuersatz. Beim Empfänger bleibt die Umsatzsteuer ein durchlaufender Posten, da sie vom Finanzamt erstattet wird.

Bei Kunden im B2C-Bereich stellt die von ihnen ausgewiesene Umsatzsteuer selbst zu tragende Kosten dar.

Gestaltungstipp: Wenn möglich, sollten Sie Lieferungen und Leistungen hier bis nach dem 30.06. aufschieben, damit Ihr Kunde vom niedrigeren Umsatzsteuersatz profitiert. Am Ende des Jahres gilt es dann die Lieferungen und Leistungen entsprechend vorzuziehen. Beachten Sie bitte, dass diese Maßnahmen nicht allein durch ein entsprechendes Rechnungsdatum erreicht

werden können. Einen Missbrauch der Umsatzsteuersenkung an dieser Stelle wird das Finanzamt prüfen und im Zweifel auch strafrechtlich ahnden.

Dieser Tipp lohnt sich natürlich eher bei größeren Anschaffungen (neues Auto, neues Dach, neue Heizung, EBike,…).

Praxistipp: Gegenüber Leistungsempfängern aus dem B2C-Bereich besteht für Sie keine Pflicht zum Ausweis des Steuersatzes und des Steuerbetrages. Im Zweifel schreiben Sie die Rechnung also „brutto“ ohne Ausweis der USt. Stellt sich später heraus, dass die USt. zu niedrig war, wird sie aus dem Bruttobetrag berechnet, den der Kunde ja voll bezahlt hat. Sie bleiben also nicht auf Zusatzkosten sitzen.

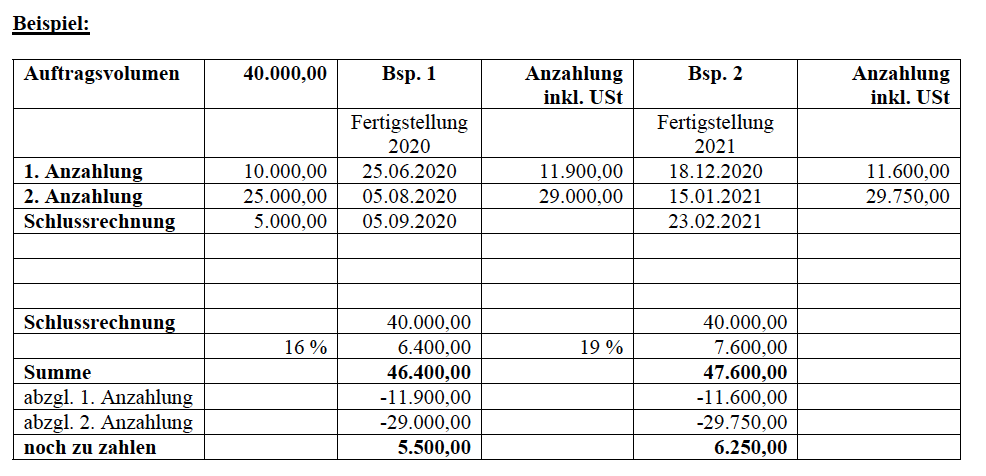

3. Anzahlungen und Teilleistungen – Handwerker, Bauleister und Händler aufgepasst

Sie erhalten für Ihre Leistungen Anzahlungen bzw. haben für laufende Aufträge schon Anzahlungen erhalten? Dann erfordert die Rechnungserstellung besondere Aufmerksamkeit.

3.1. Unterschied Anzahlungen zu Teilleistungen

Entscheidend für den Steuersatz für die gesamte Lieferung oder sonstige Leistung bleibt bei Anzahlungen und Vorauszahlungen der Zeitpunkt der Leistungserbringung. Eine Besonderheit stellen Teilleistungen dar, die insbesondere in der Bauwirtschaft bzw. im Anlagenbau vorkommen. Die Teilleistungen müssen jedoch grundsätzlich im Vertrag vereinbart sein und auch zwischendurch abgenommen werden. Dann gilt tatsächlich der aktuelle Steuersatz endgültig. Im Rahmen der Schlussrechnung findet dann keine Anpassung der Umsatzsteuer mehr statt. Praxistipp: Teilleistungen können in diesem Zusammenhang jetzt spannend bei Empfängern aus dem B2C-Bereich werden, zu dem ja zum Beispiel auch Ärzte und die Vermieter privaten Wohnraums gehören. Hier können Sie Ihren Kunden den niedrigeren Umsatzsteuersatz weitergeben. Wir empfehlen Ihnen allerdings dringend, das mit uns vorher in einem gesonderten Beratungsgespräch zu klären.

Die folgende Tabelle zeigt die verschiedenen Varianten bei der Abrechnung von Anzahlungen:

| Leistungserbringer | Anzahlung | Steuerliche Behandlung | Bemerkung | Leistung erbracht bis 30.06.2020 | Es ist unerheblich, ob Anzahlungen geleistet wurden. | Die Leistung unterliegt den alten Steuersätzen. |

|---|---|---|---|

| Leistung erbracht vom 01.07.2020 bis 31.12.2020 | Anzahlungen sind vor dem 01.07.2020 nicht geflossen. | Die Leistung unterliegt den neuen Steuersätzen. |

Die Entlastung bzw. die Nachversteuerung von Anzahlungen erfolgt in der Voranmeldung des Voranmeldungszeitraums, in dem die Leistung oder Teilleistung, auf die sich die Anzahlung bezieht, ausgeführt ist. Besteuert der Unternehmer seine Umsätze nach vereinnahmten Entgelten (sog. Ist-Besteuerung), erfolgt die Entlastung bzw. Nachversteuerung in dem Voranmeldungszeitraum, in dem das restliche Entgelt vereinnahmt wird. Praxistipp: Sie können für Leistungen auch schon vor Eintritt der jeweiligen Steuersatzänderung Rechnungen mit dem Steuersatz ausstellen, der zum Zeitpunkt der Ausführung der Leistung jeweils zutreffend ist. Sie sollten hier allerdings sicher sein, wann die Leistung tatsächlich „fertig“ wird. Auch hier unterstützen wir Sie gern, wenn Sie grundsätzlich oder im Einzelfall Fragen haben.

Checkliste Sofortmaßnahmen zur Umsatzsteuersenkung Wir haben Ihnen die wichtigsten Punkte zusammengestellt, die Sie sofort in Angriff nehmen sollten, damit Sie am l. Juli startklar sind. Bitte setzten Sie sich schnellstmöglich mit Ihrem Kassenaufsteller in Verbindung, damit die neuen Steuersätze auch am 1. Juli zur Verfügung stehen. Wir gehen davon aus, dass die Servicetelefone hier heiß laufen - first come first served.

Auch hier ist eine Umstellung Ihrer Rechnungsprogramme durch Ihren Softwareanbieter vorzunehmen. Werden in den Rechnungen für Lieferungen nach dem 1. Juli weiterhin 19% bzw. mit 7 % ausgewiesen, muss der höhere Betrag an das Finanzamt gezahlt werden!

Ihre Miet- und Leasingverträge mit Umsatzsteuer müssen entsprechend geändert werden. Telefon, Gas, Strom etc. unterliegen für 6 Monate ebenfalls den neuen Steuersätzen. Achten Sie darauf, dass Ihre Vertragspartner die Änderungen umsetzen. Sprechen Sie Ihre Vertragspartner gerade bei größeren Beträgen aktiv an. In den meisten Fällen haben Sie mit den Vertragspartnern eine sogenannte „Nettopreisvereinbarung”, so dass sich die Zahlung ab Juli reduziert. Wenn Sie auf der leistenden Seite stehen (z. B. Vermieter) müssen Sie die Verträge ändern. Am besten durch einen kurzen Zusatz.

Erstattungen für Retouren/ Pfand unterliegen ab dem 1. Juli nicht automatisch dem abgesenkten Steuersatz. Maßgeblich ist der Zeitpunkt der ursprünglichen Lieferung. Bis 30.09.2020 Erstattung von 19 % USt. Nach 30.09.2020 Erstattung von 16 %.

Hier wird es besonders unübersichtlich. Grundsätzlich gilt: Wenn Sie Gutscheine ausgeben müssen Sie zwischen Einzweck– und Mehrzweckgutscheinen unterscheiden.

Der Unterschied: Beim Einzweckgutschein steht der Ort der Leistung und auch der Umsatzsteuersatz fest. Hier gilt der Steuersatz bei Ausgabe des Gutscheins. Beim Mehrzweckgutschein ist dies nicht der Fall. Daher gilt der USt-Satz bei Einlösung des Gutscheins.

Beispiel: Sie geben einen Warengutschein aus und haben nur Waren, die dem 19% bzw. 16 %-USt-Satz unterliegen. Der Einzweckgutschein wird daher sofort bei Ausgabe mit dem richtigen Steuersatz berechnet.

Tipp: Wir empfehlen Ihnen auf Gutscheine in der Zeit vom 1.7. bis 31.12.2020 so weit möglich zu verzichten. Hilfsweise geben Sie ab sofort nur noch Gutscheine aus, die erst ab dem l. Juli eingelöst werden können. Sprechen Sie uns bitte für eine weiter gehende Beratung direkt an.

Wenn Sie Betreiber einer Photovoltaikanlage sind müssen Sie Ihren Eigen-

Stromverbrauch umsatzsteuerlich versteuern. Tipp: Zeichnen Sie Ihren Stromverbrauch vom 1.7. - 31.12.2020 auf, dann kann für diesen Verbrauch der geringere Steuersatz in Anspruch genommen werden.